ファクタリングとは

ファクタリングは、企業が未収金(売掛金)を現金化するための金融取引の一つです。これは、特に中小企業にとって非常に有用なビジネス戦略の一環となっており、資金調達やリスク管理の手段として利用されています。以下では、ファクタリングの仕組みについて詳しく説明します。

売掛金とファクタリング

企業が商品やサービスを提供し、それに対する代金を受け取る際、通常は売掛金が発生します。つまり、顧客からの支払いは将来の日付に予定されており、企業はその支払いを待たなければなりません。この売掛金は企業の資金繰りに影響を与える可能性があります。

ファクタリングのプロセス

ファクタリングは、企業が未収金を即座に現金化できる仕組みを提供します。以下は、ファクタリングの基本的なプロセスです。

- 1. 提供された商品やサービスに対する売掛金が発生する。

- 2. 企業はファクタリング会社と契約を結び、未収金の売掛金を譲渡する。

- 3. ファクタリング会社は売掛金の一部(通常は割引された額)を即座に企業に支払う。

- 4. 顧客からの支払いがファクタリング会社に入金された際、残りの売掛金額から手数料や利息などが差し引かれ、残りが企業に支払われる。

ファクタリングの利点

ファクタリングは、企業に多くの利点をもたらします。

- 1. 即座に現金を得ることができ、資金調達のニーズを満たす。

- 2. 売掛金の回収リスクをファクタリング会社が負担するため、信用リスクが低減する。

- 3. 信用スコアや長期の負債が不要で、中小企業にとっても利用しやすい。

- 4. 売掛金回収業務をアウトソースし、企業の業務効率を向上させる。

ファクタリングと似た金融取引

ファクタリングと似た金融取引には、以下のようなものがあります。

- 1. ファクトリングと逆ファクトリング:ファクトリングは売掛金を譲渡する取引であり、逆ファクトリングは未払いの仕入れ代金を先行支払いしてもらう取引です。

- 2. リバースファクタリング:大口の顧客が自身の売掛金をファクタリング会社に売却する場合、これをリバースファクタリングと呼びます。

- 3. 買掛金ファクタリング:企業が自身の支払うべき買掛金をファクタリング会社に譲渡し、支払い条件を調整する取引です。

ファクタリングの適用例

ファクタリングは、さまざまな業界や状況で利用されています。

- 1. 小売業:季節的な需要変動に対応するため、売掛金を即座に現金化する。

- 2. 製造業:原材料の調達や生産コストをカバーするためにファクタリングを利用する。

- 3. サービス業:プロジェクトの完了後にクライアントからの支払いを早めに受け取る。

- 4. 新興企業:信用履歴が不足しているため、伝統的な融資を受けにくい場合に資金調達手段として使用する。

ファクタリングの注意点

ファクタリングを利用する際には、いくつかの注意点があります。

- 1. コスト:ファクタリング手数料や利息を考慮し、コスト対効果を検討する。

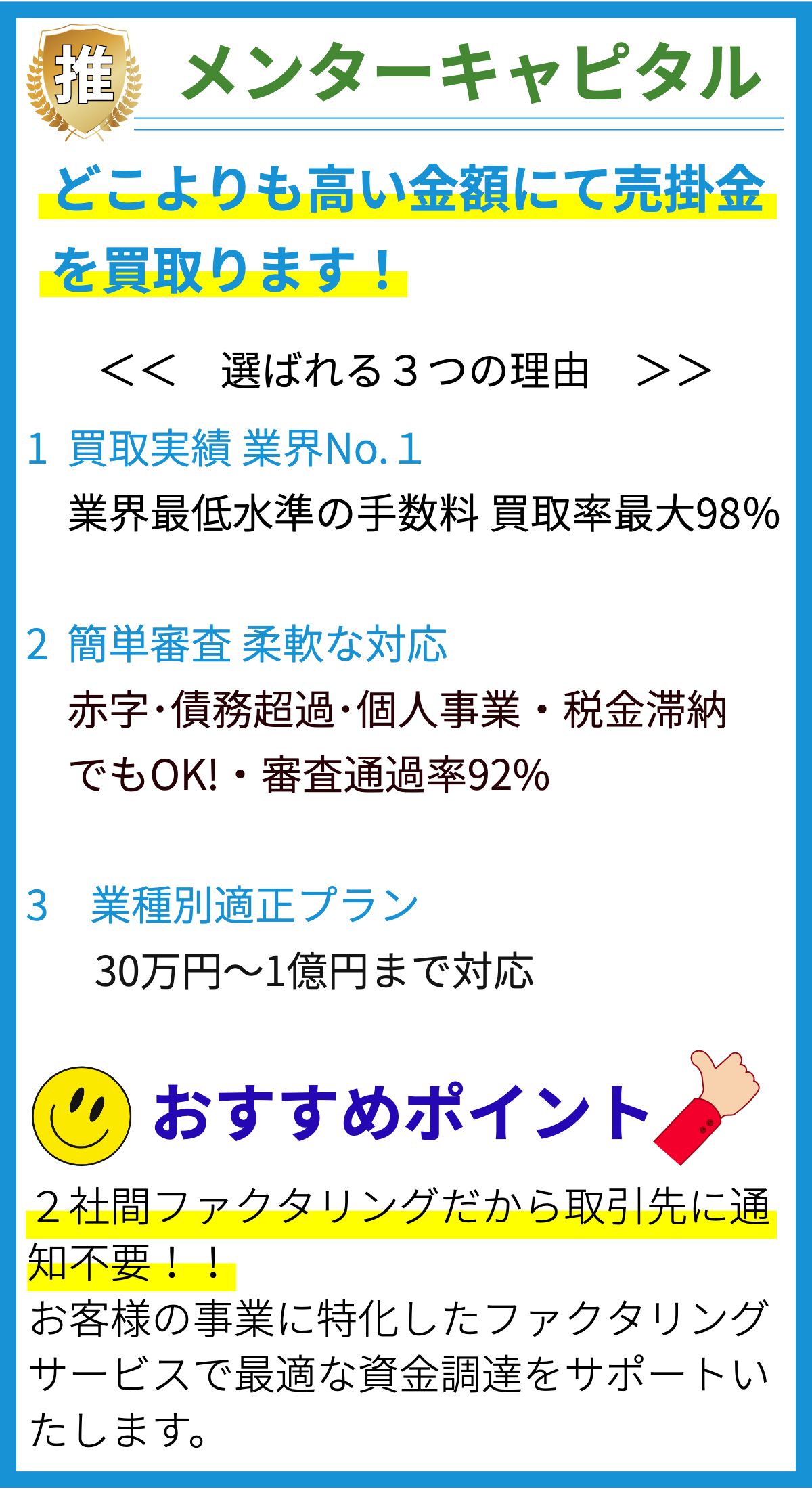

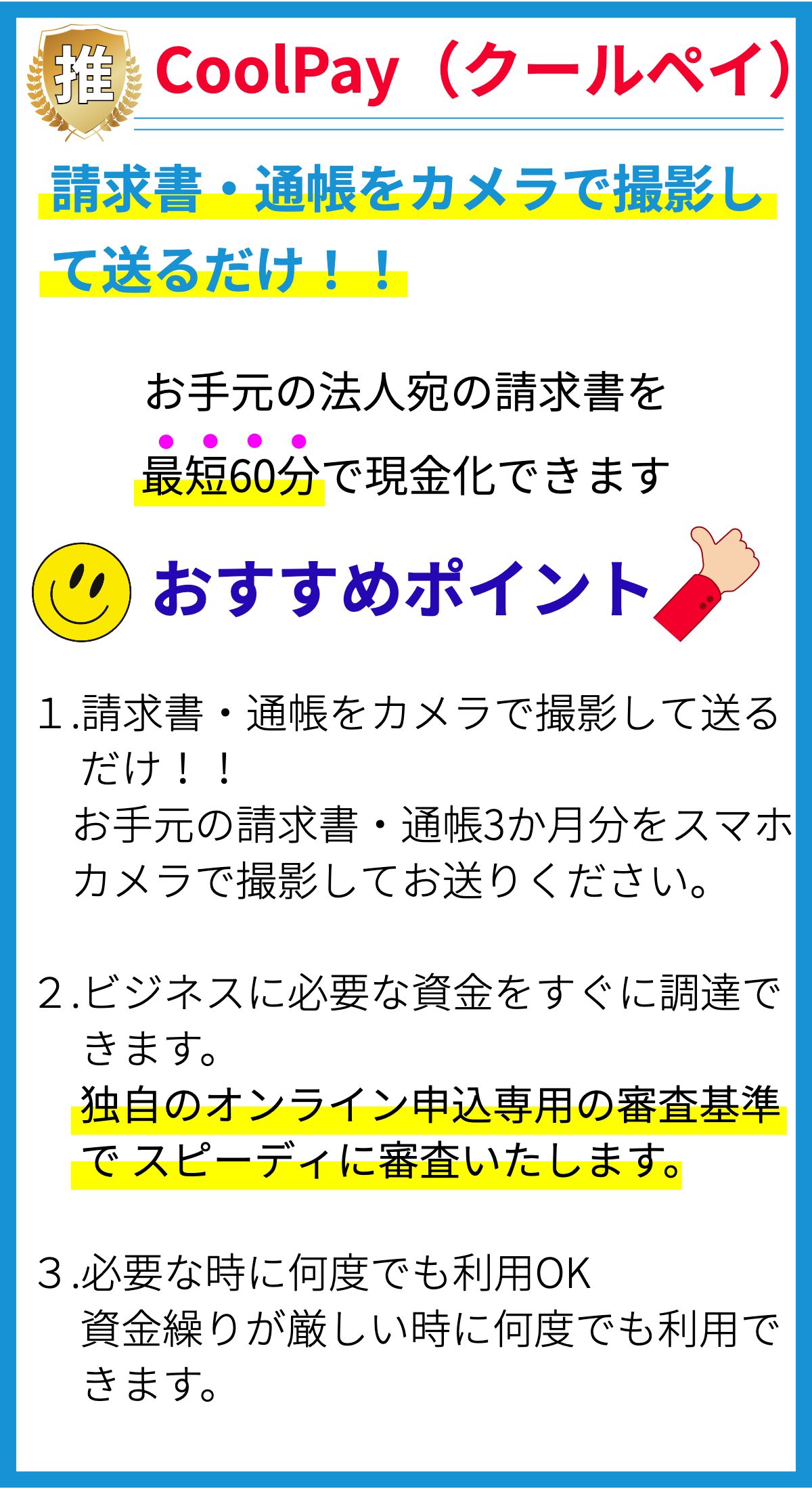

- 2. 信頼性:ファクタリング会社の信頼性や評判を確認し、適切なパートナーを選ぶ。

- 3. 顧客関係:売掛金の回収業務を外部に委託することで、顧客との信頼関係に影響を与えないように注意が必要。

まとめ

ファクタリングは、企業の資金調達とリスク管理を支援する重要な金融手段です。売掛金を現金化し、業務のスムーズな運営をサポートするために、企業が賢明に利用できるビジネス戦略の一部です。ただし、適切なファクタリング会社の選択とコスト対効果の検討が重要です。